EL MERCADO DE VALORES Y EL SISTEMA BURSATIL

La meta principal de la administración financiera consiste en maximizar el precio de las acciones de la empresa, y por lo tanto, es esencial, para cualquier persona que esté involucrada en este tipo de negocio, poseer un adecuado conocimiento de este mercado.

El mercado de valores engloba la compra y venta de títulos valores, que emiten las instituciones oficiales y las empresas, permitiéndo la emisión, colocación, y distribución de valores. En sentido amplio, incluye las relaciones de crédito y financiamiento entre las entidades demandantes de fondos y los ahorrantes a través de valores negociables.

El sistema bursátil permite la negociación de diferentes valores, contribuyendo con el establecimiento de los precios de mercado de un determinado instrumento y el costo de la intermediación. A través de los años, los sistemas bursátiles han ido evolucionando hasta llegar a una estructura relativamente similar en el mundo entero. Los participantes del sistema bursátil son:

- Bolsas de valores

- Intermediarios: puestos de bolsa y agentes de bolsa

- Emisores de títulos valores

- Inversionistas individuales e institucionales

- Clasificadoras de valores

- Centrales depositarias de valores

- Instituciones reguladoras

El siguiente esquema describe la constitución del sistema bursátil costarricense:

Las bolsas de valores son organizaciones formales con establecimientos físicos y tangibles que dirigen los mercados de subastas de valores específicos. Su papel básico es el de la organización general del mercado, facilitar las transacciones con valores, así como ejercer funciones de autorización, fiscalización y regulación conferidas por la Ley. En la actualidad existe en Costa Rica una bolsa de Valores: la Bolsa Nacional de Valores, S.A. fundada en 1976.

Algunas de las principales funciones de una Bolsa de Valores son:

- Canalizar el ahorro hacia la inversión productiva.

- Optimizar la asignación de los recursos financieros.

- Brindar liquidez a los títulos valores.

- Contribuir a la fijación de precios de mercado (tasas de interés, precio de las acciones, etc).

- De conformidad con la Ley Reguladora del Mercado de Valores (LRMV) tienen por único objeto facilitar las transacciones con valores, así como ejercer las funciones de autorización, fiscalización y regulación, conferidas por la ley, sobre los puestos y agentes de bolsa

En cuanto a las obligaciones que debe cumplir una Bolsa de Valores, se pueden mencionar las siguientes:

- Autorizar el funcionamiento de los Puestos de bolsa, y los Agentes de Bolsa.

- Regular y supervisar las operaciones de los participantes en bolsa y velar porque se cumplan las disposiciones de la LRMV.

- Dictar los reglamentos sobre el funcionamiento de los mercados organizados por ellos.

- Ejercer la ejecución coactiva de las operaciones que se realicen en su mercado.

- Declarar la nulidad cuando corresponda según lo indicado por su Reglamento, de las operaciones realizadas en su mercado.

- Suspender por decisión propia u obligatoriamente por orden de la Superintendencia la negación de valores cuando existan condiciones desordenadas u operaciones no conformes con los sanos usas o prácticas del mercado.

Las empresas obtienen ciertas ventajas al participar en la bolsa. Algunas son las siguientes:

| Acceso a nuevas fuentes de recursos de largo plazo | A

través de la colocación de acciones

en el mercado, la compañía está

en posibilidad de recibir recursos frescos que

pueden contribuir a financiar planes de expansión

o de reconversión tecnológica

y que no necesitan ser repagados |

| Mejores condiciones de negociación ante las instituciones bancarias | Al

tener mayor patrimonio y una menor relación

de apalancamiento, la compañía

se convierte en un sujeto más seguro

de crédito por parte de los bancos, puesto

que tiene mayores medios con los cuales garantizar

su posición |

| Reducción de costos y gastos financieros | Las

acciones no afectan el flujo de caja, puesto

que no hay que hacer erogaciones periódicas

que si se incurren si se deben pagar intereses.

Este ahorro permite incrementar la rentabilidad

de la compañía y mejorar su situación

competitiva |

| Menor vulnerabilidad a los ciclos económicos | Una

compañia con un bajo nivel de apalancamiento,

cuenta con mejores armas para enfrentarse a

las posibles reducciones en sus niveles de ventas

o a eventuales incrementos en las tasas de interés

que pueden originarse como resultados de los

ciclos económicos |

| Facilidad del manejo de fondos en proyectos de largo plazo | El

retorno de un proyecto de largo plazo valga

la redundancia, rinde sus frutos en el futuro,

por lo que las acciones se convierten en el

medio de financiamiento ideal, puesto que no

obliga a cumplir con gastos financieros en la

etapa pre-operativa del proyecto |

| Identificación del valor de mercado de la compañía | Al

cotizar sus acciones en el mercado, los socios

de la compañía pueden conocer

realmente cuál es el valor de ésta.

Este valor de mercado mide cuánto vale

la compañia como negocio en marcha y

no únicamente en función de los

activos que la misma posea |

| Mejores opciones ante los procesos de fusiones y adquisiciones | Una

vez que el mercado determina cuánto vale

la compañía, este parámetro

se convierte en una una referencia ideal para

un eventual proceso de venta o de fusión

con otras compañías. Asimismo,

a través de la colocación de nuevas

acciones es posible obtener los recursos necesarios

para llevar a cabo proyectos de expansión

o de adquisición de otras compañias |

| Diversificación del riesgo de los socios actuales | La

venta de algún porcentaje del capital

de la compañía en el mercado,

le da la posibilidad a los socios actuales de

recoger parte del fruto de trabajo realizado

en el desarrollo de la misma, ya sea para disfrutar

de estos recursos en proyectos personales o

bien, para invertir en otras compañías

y diversificar su riesgo como empresario |

| Mayor facilidad para hacer líquidas las inversiones de los accionistas | Si

por algún motivo, alguno de los accionistas

de la empresa decide liquidar su inversión,

la compañía no tiene por qué

asumir el pago de esos títulos y afrontar

una disminución de su capital, sino que

se puede fácilmente encontrar otra persona

que compre esos títulos en el mercado |

| Incremento en la lealtad y productividad del personal | Al

permitirle a los empleados participar en la

compra de pequeños lotes de acciones

de la compañía, la lealtad y productividad

de éstos se verá incrernentada.

Esto se debe a que conforme la compañia

vaya logrando más y mejores éxitos,

el precio de las acciones en el mercado tenderá

a incrementarse y por lo tanto los trabajadores

disfrutarán de una parte de estos éxitos |

| Aumento en imagen y proyección | El

hecho de que la compañía esté

listada en bolsa en sinónimo de prestigio,

puesto que demuestra con el dictamen del mercado

la solidez de la misma y la confianza que el

público inversionista le tiene. Una empresa

cerrada es como un diamante en bruto |

| Establecimiento de un precedente para el crecimiento futuro | Una

colocación exitosa de acciones es una

excelente experiencia y carta de presentación

para repetir el proceso en futuras ocasiones,

con el beneficio adicional que la empresa ya

contará con una mayor experiencia en

cuestiones bursátiles |

| El mito de la pérdida del control | El

publico inversionista que busca adquirir acciones

difícilmente pretende ejercer el control

de la compañía ni ocupar puestos

directivos sino más bien lograr una ganancia

de capital derivada de la compra-venta de los

títulos; en todo caso, aunque la empresa

se liste, no necesariamente debe negociar todas

sus acciones, sino que puede optar por colocar

una parte no dominante del capital (menos de

un 50%) |

Un Puesto de Bolsa es una sociedad anónima autorizada por la Bolsa de valores correspondiente, cuya actividad principal es proponer, perfeccionar y ejecutar, por cuenta de sus clientes o por cuenta propia, la compra o venta de valores, según las disposiciones legales y reglamentarias correspondientes.

Algunas de las principales obligaciones de los puestos de Bolsa son las siguientes:

- Cumplir las disposiciones de la LRMV y sus reglamentos y acatar los acuerdos de la Superintendencia General de Valores.

- Proporcionar tanto a la Superintendencia como a la respectiva Bolsa de Valores, toda la información estadística, financiera, contable, legal o de cualquier otra naturaleza que se solicite en cualquier momento.

- Llevar los registros necesarios, en los cuales se anotarán, con claridad y exactitud, las operaciones que efectúen.

- Entregar a sus clientes copias de las boletas de transacción, así como certificaciones de los registros de las operaciones celebradas por ellos cuando lo soliciten.

- Permitir la fiscalización de todas sus operaciones y actividades por parte de la Superintendencia y de la respectiva Bolsa de Valores.

- Mantener a disposición del público su composición accionaria y la de sus socios, cuando éstos sean personas jurídicas.

Un agente de bolsa es una persona física representante de un Puesto de Bolsa, titular de una credencial otorgada por la respectiva bolsa de valores, que realiza actividades bursátiles a nombre del Puesto ante los clientes y ante la bolsa (compra y venta de valores). Los agentes de bolsa deben reunir requisitos académicos previamente establecidos por las bolsas, y recibir cursos de capacitación especializados.

La decisión de invertir involucra elegir entre una gama amplia de posibilidades con el fin de escoger la que se ajuste mejor a las necesidades particulares de cada inversionista, según sea su disposición a tomar riesgo, sus requirimientos de rentabilidad y liquidez. Atendiendo a este fin, han surgido empresas dedicadas a la calificación de riesgo de los valores inscritos en el Registro Nacional de Valores e Intermediarios, sumándose como un elemento más de apoyo en la toma de decisiones del inversionista.

Una calificación de riesgo es

una opinión acerca del riesgo y capacidad de

un emisor de un valor, de cumplir su obligación

de pago del capital e intereses, en los términos

y plazos pactados. Para ello, las empresas clasificadoras

disponen de información actualizada sobre el

emisor, el sector económico al que pertenece

y la economía en general.

Las categorías en que se clasifican

las emisiones son las siguientes:

Categoría |

Instrumentos

a los que corresponde: |

AA |

Instrumentos con una capacidad muy fuerte de pago del capital e intereses en los términos y plazos pactados, que rara vez se vería afectada ante cambios predecibles en el emisor, en la industria a qué éste pertenece o en la economía general |

A |

Instrumentos con una capacidad buena de pago del capital e intereses en los términos y plazos pactados, pero susceptible a ser afectada ante eventuales cambios en el emisor, en la industria a que éste pertenece o en la economía en general |

B |

Instrumentos que actualmente cuentan con una adecuada capacidad de pago de capital e intereses en los términos y plazos pactados, pero esta clasificación tienen una mayor probabilidad de ser afectada por eventuales cambios en el emisor , en la industria a que pertenece o bien en la economía en general |

C |

Instrumentos con una incierta capacidad de pago y los intereses por cobrar con una alta probabilidad de retardo en los pagos o pérdida de los interese y el capital. Esta clasificación corresponde a una categoría de carácter especulativo |

D |

Instrumentos que tengan suspendidos el pago de los intereses y/o el principal, en los términos y plazos pactados |

E |

Instrumentos cuyo emisor no presenta información válida y representativa para el período mínimo exigido y además no gozan de garantías suficientes |

Bolsas

internacionales

| Estados Unidos | |

| Bolsa de Nueva York | El New York Stock Exchange (NYSE), conocido popularmente como Wall Street conserva la negociación por corros y las sesiones se desarrollan de lunes a viernes, de 9.30 a 16.00 horas (hora de Nueva York). El parquet está compuesto por 17 corros (trading post) en los cuales se negocian las acciones. La liquidación se efectúa en D+3. El Dow Jones Industrial (conocido como Dow Jones) arrancó el 1 de octubre de 1928. Este índice, de referencia obligada a nivel internacional, está compuesto por los 30 valores con mayor liquidez del NYSE. Estos son generalmente, los más importantes de la industria estadounidense y, desde 1999, incluye también en su cálculo valores del NASAQ. La capitalización del mercado a mayo de 2000 era de 16.700.000.000 dólares. |

| AMEX | El America Stock Exchange es el segundo mercado tradicional más grande de Estados Unidos, que ahora pertenece al NASDAQ. El índice compuesto del AMEX incluye más de 800 empresas que se cotizan en ese mercado. Ninguna acción se negocia en el NYSE y el AMEX al mismo tiempo. |

| NASDAQ | Mercado electrónico, pionero a nivel mundial en cotizar empresas con alto potencial de crecimiento, ligadas a sectores tecnológicamente punteros. El NASDAQ nace en 1971 y actualmente es el mayor por volumen de negocio y número de empresas cotizadas. Las sesiones se desarrollan de lunes a viernes, de 9.00 a 16.00 horas (hora de Washington). |

| Europa | |

| Bolsa de Londres | Mercado londinense, tradicionalmente estaba dirigido por precios a través de creadores de mercado (market maker), hasta la implantación del SETS (Stock Exchange Trading System) a finales del 1997, fecha a partir de la cual, se combina la negociación por precios con la dirigida por órdenes. Las sesiones se desarrollan de lunes a viernes, de 9.00 a 16.30 horas. Su principal indicador es el FTSE 100 con base en los 1000 puntos y arranque el 3 de enero de 1984. La capitalización del Mercado en abril de 2000 asciende a los 3.004.429 euros. Es importante tomar como dato de referencia la tasa Libor. Tasa Libor (London InterBank Offering Rate), es la base de la tasa de interés que se paga sobre depósitos entre bancos en el mercado de Eurodólares (depósitos a plazo en denominación dólar E.U.A.). Las modalidades mas habituales son a 3 meses, 6 meses y 1 año. La tasa Libor fijada en el Wall Street Journal, es el promedio de las tasas fijadas por los cinco mayores bancos (Bank of America, Barclays, Bank of Tokyo, Deutsche Bank y Swiss Bank). Es la tasa de interés determinada día a día en el mercado interbancario en Londres, para los créditos y empréstitos internacionales de tipo fluctuante. Es usada para la actualización de la tasa de los préstamos que han sido contratados con tasa variable y en su mayoría con reajuste anual. |

| Bolsa de París | El mercado francés se rige por un sistema continuo de negociación automatizada. La liquidación se efectúa en D+3. Las sesiones se desarrollan de lunes a viernes, con una etapa de apertura de 8.30-9.00 horas (donde se pueden introducir, modificar y cancelar órdenes pero no operaciones) y otra de contratación abierta de 9.00-17.30 horas (donde además, se pueden cruzar las operaciones). Las dos etapas de las sesiones bursátiles terminan con una subasta de cierre aleatorio de 30 segundos. El principal indicador es el CAC-40 cuyo arranque fue el 31 de diciembre de 1987 y con base en 1.000 puntos. La capitalización del mercado en abril de 2000 es de 1.602.093 euros. |

| Bolsa de Frankfurt | Las órdenes en el mercado alemán se contratan a través de un sistema de órdenes de negociación continua denominado XETRA. La liquidación se efectúa en D+2. Las sesiones se desarrollan de lunes a viernes, con una etapa de apertura de 8.30-9.00 horas (donde se pueden introducir, modificar y cancelar órdenes pero no operaciones) y otra de contratación abierta de 9.00-17.30 horas (donde además, se pueden cruzar las operaciones). Las dos etapas de las sesiones bursátiles terminan con una subasta de cierre aleatorio de 30 segundos. El principal indicador es el DAX-30 cuyo arranque fue el 31 de diciembre de 1987 y con base en 1.000 puntos. La capitalización del mercado en abril de 2000 se sitúa en los 1.655.797 euros. |

| Asia | |

| Bolsa de Tokio | La Bolsa de Tokio es la más importante de Japón y una de las más importantes del mundo por volumen de negocio. Es un mercado de referencia obligada para el estudio de los mercados asiáticos. Pese al gran volumen de sus transacciones mantiene una parte de su negocio a través del sistema de "corros". |

¿Sabes qué es la capitalización de mercado?

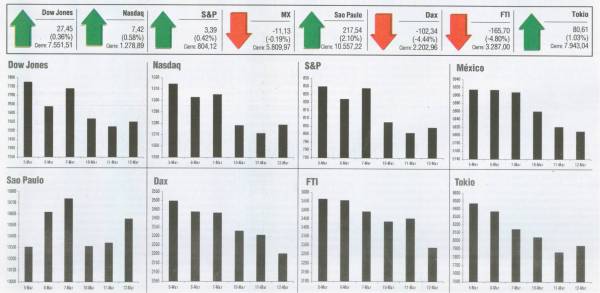

Principales índices bursátiles:

| Estados Unidos | |

| Dow Jones Industrials Average (DJIA) | Es un índice bursátil que representa la variación de 30 compañías industriales de Estados Unidos. Como cualquier otro, su objetivo es medir la variación promedio de un grupo de acciones para dar a los inversionistas una idea de la evolución de un cierto mercado o sector. En el caso particular del DJIA, se trata de las principales empresas estadounidenses (empresas grandes y conocidas). Es diferente a la mayoría de los índices en la medida en que sus integrantes son elegidos sin un criterio muy preciso y, además, el peso que se le asigna a cada acción tiene que ver con su precio (normalmente, el peso de una empresa dentro de un índice depende del valor de su capital). Así, en realidad es muy poco representativo de los mercados estadounidenses. Sin embargo, es muy seguido y citado porque es el índice bursátil más antiguo. Recientemente ha admitido a valores que cotizan en el Nasdaq. |

| S&P 500 | Es el índice más seguido para tener una idea del desempeño general de las acciones estadounidenses. Este índice consiste de las acciones de 500 empresas que fueron seleccionadas por su tamaño, liquidez y representatividad por actividad económica, incluyendo 400 industriales, 20 del sector transporte, 40 de servicios y 40 financieras. Sólo se toman en cuenta empresas estadounidenses. Vale la pena destacar que el peso de cada acción dentro del índice corresponde a la proporción que representa el valor de mercado de la empresa dentro del total de las 500 empresas que conforman el índice. El valor de mercado del capital es igual al precio por acción multiplicado por el número total de acciones. |

| NASDAQ 100 | Conformado por las 100 corporaciones no financieras y con mayor valor de mercado que negocian sus acciones en el NASDAQ. La composición del índice se actualiza trimestralmente. Este índice es comúnmente utilizado como benchmark por los inversionistas posicionados fuertemente en empresas de alta tecnología. Al igual que el S&P 500, este índice responde a una fórmula de calculo en base ponderada con el valor de capitalización de las empresas que lo conforman. |

| Índices Composite | Los índices AMEX Composite, NYSE Composite y NASDAQ Composite, engloban la totalidad de las empresas que se negocian en sus respectivos mercados. Vienen a ser índices representativos de movimiento accionario de los tres principales mercados bursátiles. El NASDAQ Composite es el índice representativo de la evolución del Nasdaq, el mercado electrónico americano de empresas ligadas al sector tecnológico y de baja capitalización. El índice se calcula con base 100 y arranca del 5 de febrero de 1971. |

| Russell 1000, 2000 y 3000 | El 1000 es el índice de las 1000 corporaciones más grandes de EUA; el 2000 es el índice de las siguientes 2000 más grandes; el 3000 es el índice de las siguientes 3000 más grandes. |

| Europa | |

| DJ STOXX | Índice de referencia global de mercados europeos. Cuenta con 660 valores, seleccionados entre 16 países de la zona Euro, Reino Unido, Dinamarca, Suiza, Noruega, Grecia y Suecia. Se divide en 19 índices sectoriales. Pondera por capitalización y tiene base en los 1000 puntos en el 31 de diciembre de 1991. Este índice se revisa cuatro veces al año, en marzo, junio, septiembre y diciembre. |

| DJ Euro STOXX | Índice de referencia global en al zona Euro. Tiene 360 valores de los 11 países de la zona Euro. Pondera por capitalización y tiene base en los 1000 puntos en el 31 de diciembre de 1991. Este índice se revisa cuatro veces al año, en marzo, junio, septiembre y diciembre. |

| DJ STOXX 50 | Índice de referencia de los "blue chips" europeos (las empresas de mayor capitalización): 50 valores de 16 países. Es más representativo que el STOXX. Pondera por capitalización y tiene base en los 1000 puntos en el 31 de diciembre de 1991. Este índice se revisa cuatro veces al año, en marzo, junio, septiembre y diciembre. |

| DJ Euro STOXX 50 | Índice de referencia de los "blue chips" (las empresas de mayor capitalización) de la zona Euro. 50 valores de 11 países. Es más representativo que el Euro STOXX. Pondera por capitalización y tiene base en los 1000 puntos en el 31 de diciembre de 1991. Este índice se revisa cuatro veces al año, en marzo, junio, septiembre y diciembre. |

| FTSE 100 | Conocido como el Footsie, es el índice de referencia de la bolsa de Londres. Pondera por capitalización y recoge las 100 empresas con mayor capitalización negociadas en la Bolsa de Londres. El índice se calcula con base en los 1000 puntos en el 3 de enero de 1984. |

| techMARK 100 | El FTSE techMARK 100 recoge las 100 mayores compañías cotizadas en el techMARK, mercado de la Bolsa de Londres donde cotizan las empresas innovadoras y ligadas al sector tecnológico. Este índice pondera por capitalización. Se calcula con base en los 2000 puntos desde el 18 de octubre de 1999. |

| CAC 40 | El CAC 40 es un índice de referencia de la bolsa de París. Recoge a las 40 empresas con mayor capitalización cotizadas en la Bolsa de París. El índice sirve de subyacente para los fututos y las opciones contratados en los respectivos mercados MATIF y MONEP, los mercados de futuros y opciones financieros de Francia. El CAC 40 se calcula con base en los 1000 puntos desde el 31 de diciembre de 1987. |

| DAX 30 | El DAX 30, Deutschen Aktien Index, es el índice de referencia de la bolsa de Frankfurt. Selecciona a los 30 principales valores negociados en la Bolsa de Frankfurt. Pondera por capitalización. El Dax 30 tiene base en los 1000 puntos y arranca el 31 de diciembre de 1987. A partir del 18 de junio de 1999, sólo se toman para calcular el DAX aquellas empresas cotizadas en el XETRA. |

| Ibex-35 | Índice oficial de la Bolsa de España compuesto por los 35 valores más líquidos y de mayor capitalización. |

| América Latina | |

| Ibovespa | Índice representativo del mercado de bursátil de San Pablo, Brasil. Es una cartera teórica compuesto por las acciones que representaron el 80% del volumen negociado durante los últimos 12 meses. La composición del índice es revisada cuatrimestralmente. |

| Merval | Índice representativo del mercado de bursátil de Buenos Aires, Argentina. Es una cartera teórica compuesto por las acciones que representaron el 80% del volumen negociado durante los últimos 6 meses. La composición del índice es revisada trimestralmente. |

| IPC | El Índice de Precios y Cotizaciones es el principal indicador de la Bolsa Mexicana de Valores, expresa el rendimiento del mercado accionario, en función de las variaciones de precios de una muestra balanceada, ponderada y representativa del conjunto de acciones cotizadas en la Bolsa. El tamaño de la muestra es actualmente de 36 acciones (ha oscilado entre 35 y 50). Este indicador, aplicado en su actual estructura desde 1978, expresa en forma fidedigna la situación del mercado bursátil y su dinamismo operativo. |

| Asia | |

| Nikkei 225 | Índice de la Bolsa de Tokio. Su nombre procede del mayor diario económico del mundo, el "Nihon Keizai Shimbun". El índice Nikkey 225 incluye las 225 mayores empresas japonesas, cotizadas en el primer mercado de la Bolsa de Tokio. El Nikkey se publicó por primera vez el 16 de mayo de 1949. |

Indices entregados por Forexpros.es

.

Search

Cursos gratis

- Macroeconomía

- Microeconomía

- Mercados financieros

- Moneda y banca

- Política económica

- Métodos cuantitativos

- Otros cursos

Más cursos

- Análisis de estados financieros

- Análisis de indicadores económicos

- Auxiliar contable (8 cursos)

- Comercio internacional

- Dominando las funciones de Excel

- Dominando los gráficos en Excel

- Economía de la Salud

- Economía gerencial

- Estadística

- Estadística con Excel

- Evaluación de proyectos

- Excel avanzado

- Excel gráficos y reportes

- Excel básico

- Excel financiero (préstamos y anualidades)

- Excel intermedio

- Excel tablas dinámicas

- Finanzas internacionales

- Macros en Excel

- Métodos de pronóstico

- Más cursos